初めて確定申告をする時は、どんな書類が必要かわからなくて不安ですよね。

私も初めて確定申告をした時は色々なサイトを確認したり、税務署に確認したりして調べました。

本記事では確定申告に必要な書類をわかりやすくまとめました。

ご自身の状況にもよりますので網羅的な情報とまでは言えませんが、

サラリーマンであれば概ね必要な情報は揃っていると思いますので、お役に立てば幸甚です。

源泉徴収票

源泉徴収票は、年間の給与支払い状況と年末調整時の提出情報を元に作成される書類です。

サラリーマンが受け取れるタイミングは、一般的に年末調整の後である12月の給与支給時に会社から受け取れることが多いです。

会社は行政(市町村)提出用に2部、税務署提出用に1部、従業員提出用に1部として合計4部の源泉徴収票を発行しますので、従業員はこの1部を受け取ります。

確定申告書類は源泉徴収票をベースとして作成することになりますので、必ず準備しましょう。

源泉徴収票

家族分のマイナンバー

確定申告書を提出する際に、申告者と扶養家族分のマイナンバーが必要となります。

マイナンバーを記載するために、通知カードもしくはマイナンバーカードのどちらかを準備しましょう。

通知カードは行政より支給される紙製のカードで、マイナンバーカードは磁気カードです。

通知カード

マイナンバーカード

保険料の控除証明書

サラリーマンであれば健康保険料などの社会保険料は会社から納められています。

年末調整や確定申告で所得控除の対象となるのは、生命保険料、介護保険料、個人年金保険料、地震保険料などです。

いずれの保険料も支払った証明が必要で、年に一回送付されてくる控除証明書で証明を行います。

送付される時期は年末調整を考慮して10月頃が多く、郵送または電子送付で受け取れます。

保険会社によって送付方法が異なりますので、不明点があれば契約している保険会社に問い合わせをしましょう。

保険料の控除額ですが、生命保険料として12万円、地震保険料として5万円が上限となっています。

各種保険料の控除証明書

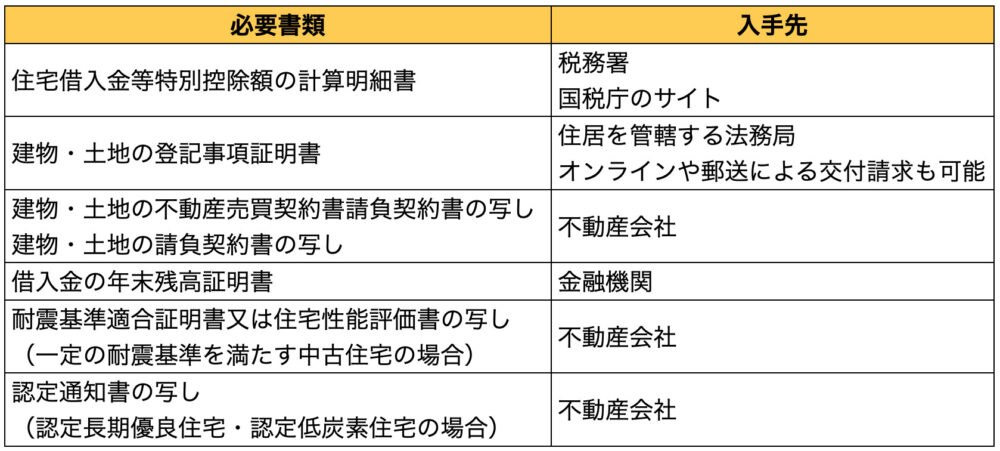

住宅ローンの控除証明書類

住宅の購入や補修、増改築を行なった場合は所得控除の対象となります。

特に初年度は確定申告を行う必要がありますので、きちんと対応しましょう。

住宅ローン控除は、令和3年度の税制改正により控除期間の優遇措置があり、3年延長された13年間が対象期間となります。

契約期間は、新築住宅の場合は2020年10月1日〜2021年9月30日、分譲または中古住宅の場合は2020年12月1日〜21年11月30日までの契約が対象となります。

入居期間についてはいずれも2021年1月1日〜2022年12月31日となっています。

所得控除額は1〜10年目がローン残高の1%で、11〜13年目がローン残高の1%もしくは建物価格の0.667%のうち計算額が少ない方となります。

基本的に住宅ローン控除は所得税の控除対象で最大40万円が控除対象です。

もし、所得税から控除しきれなかった場合は住民税からも13万6,500円を上限として控除されます。

認定住宅の場合は最大50万円、東日本大震災の被災者の場合は特例となり最大60万円が控除額となります。

必要な書類は概ね以下の通りですが、状況によって異なりますので気になる方は事前に税務署で必要書類を確認することをお勧めします。

サラリーマンの場合、2年目以降は年末調整で対応が可能なので住宅ローンの控除だけであれば購入初年度のみ確定申告すれば大丈夫です。

年間医療費の通知と領収書

生計を一緒にする配偶者や親族のために支払った医療費は控除対象となります。

年間医療費の通知

領収書

受け取り保険料がある場合は、その明細書

集計期間は1月1日〜12月31日の期間に実際に支払った金額を元に計算をします。

※未払いの医療費がある場合は、集計対象となりません。

控除額は最大200万円で、計算式は次の通りです。

計算式からもわかりますが、実際に10万円以上の支払いがある場合は控除対象となります。

ただし、総所得金額等が200万円未満の場合は、総所得金額の5%で計算されます。

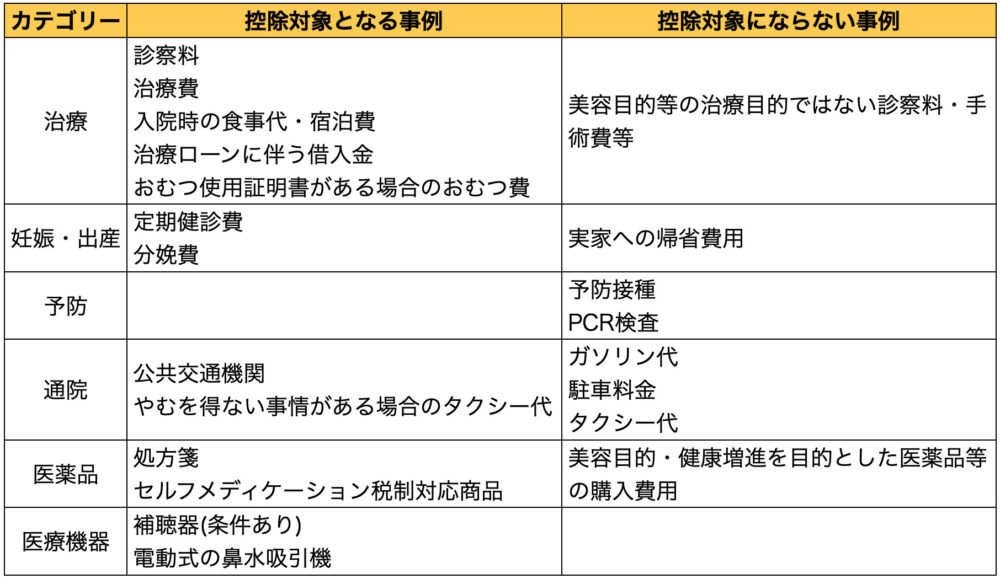

医療費控除の対象となるのは治療費が基本となりますが、通院費や一部の医療機器の購入費用なども含まれます。

妊娠・分娩で要した費用の多くも対象になりますので、受け取った書類はきちんと保管しましょう。

通院費は電車やバスなどの公共交通機関しか原則認められませんので、自家用車のガソリン代や駐車料金、タクシー代は集計対象外なので注意が必要です。

ただし、タクシー代は公共交通機関の利用ができない場合は認められることがあります。

セルフメディケーション税制の場合は、ドラッグストアなどで購入したセルフメディケーション税制対象の商品代や人間ドックの費用が集計対象となります。

セルフメディケーション税制を受けるにはレシートなどが必要になりますので、支払った費用に関係する書類の保管をしましょう。

医療費控除とセルフメディケーション税制は併用できませんので、

どちらか1つを選択して控除を受けることができます。

株式・FXの年間取引報告書

株式やFXを行なっている方は年間の取引報告書を準備しましょう。

年間取引報告書

年間の取引報告書は1月頃に証券会社から郵送または電子媒体で送付されてきますので、不明であれば口座を開設している証券会社に確認をしましょう。

サラリーマンの方で株式を行なっている方は、源泉徴収有りの特定口座で取引をされている方が多いと思います。

源泉徴収有りの特定口座であれば基本的に確定申告は不要ですが、もし損失が出ているのであれば確定申告することで翌年から3年分の課税額を減額できます。

株式で源泉徴収が無い口座で取引をしていたり、FXを行なっている場合は、その他の雑所得も含めて20万円以上の利益が出ているのであれば確定申告が必要です。

寄附金控除証明書

ふるさと納税などの寄付金は所得控除の対象です。

所得控除とするためには寄附金控除証明書が必要なので、注意しましょう。

寄附金控除証明書

寄付金控除に関する証明書

コンビニや路上での寄付は寄附金控除証明書が発行されないので対象外となり、所得控除を受けることができません。

本記事ではふるさと納税に関して述べますが、ふるさと納税の場合は納税した市町村から寄附金控除証明書が送付されてきますので、捨てずに保管をしておきましょう。

寄附金控除証明書は再発行ができないので、要注意です。

令和3年の寄附分からは「さとふる」や「ふるさとチョイス」などの納税サイト経由で寄付する場合は、「寄付金控除に関する証明書」という形で年間の寄付金控除証明書を1つにまとめることができるようになりました。

寄附金控除証明書の代用として利用できますので、とても便利です。

寄付金控除に関する証明書は電子交付されるサイトが多いですが、さとふるでは書面交付が可能になっています。

寄付金控除に関する証明書があれば個々の寄附金控除証明書は不要ですが、税務署から問い合わせがあっても問題がないように保管しておくことをお勧めします。

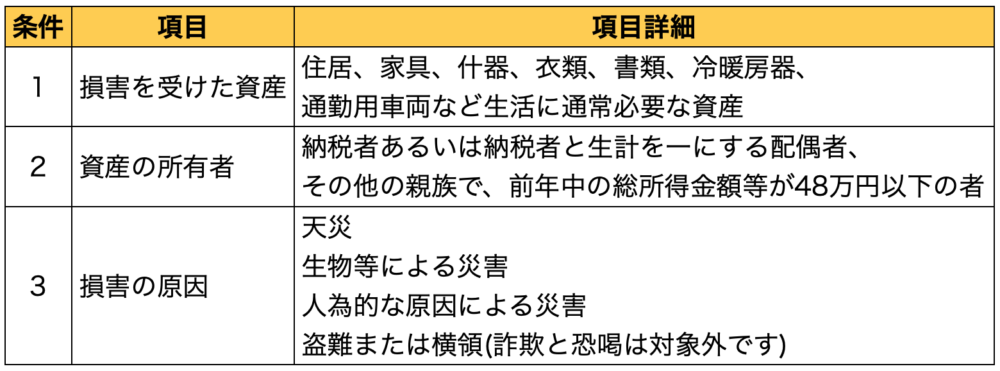

雑損控除の証明書類

被災や盗難に遭った場合も条件はありますが、所得控除の対象です。

以下の条件1・2・3を全て満たす場合は、確定申告することで雑損控除を受けることができます。

確定申告で準備する書類は、次の通りです。

罹災証明書の写し

被害状況が確認できる写真など

被害金額と取得時期がわかる領収書

補修等で発生した金額を証明できる領収書など

保険金や損害賠償金、災害見舞金の額がわかる書類

まとめ

色々と必要書類はありますが、申告内容が限られてきますので必要書類はそこまで多くはないと思います。

多くの書類は購入時に受け取っていたり、機関から送付されてくるものばかりですので、保管さえしていれば困ることは少ないと思います。

書類の整理は大変な作業になりますが、確定申告に備えて年末に一度整理することをお勧めします。

本記事では確定申告に必要な書類をご紹介させていただきましたが、参考になりましたでしょうか。

少しでもお役に立てたら嬉しいです。